SaaS等渠道商经营状况与客户发展情况分析:新渠道如何抢占五新生态

来源: 原创 作者:吴跃 2021-4-08 08:03:10

随着企业数字化建设的不断深入,企业对数智化产品的需求更加多样化、场景化,从而对渠道商的能力提出了新的要求。

随着企业数字化建设的不断深入,企业对数智化产品的需求更加多样化、场景化,从而对渠道商的能力提出了新的要求。海比研究院研究发现,渠道商的发展历程已经历四个阶段,分别是渠道商1.0(产品销售伙伴阶段)、渠道商2.0(销售服务伙伴阶段)、渠道商3.0(方案服务伙伴阶段)、渠道商4.0(区域生态伙伴阶段),但现阶段九成以上的渠道商仍处于2.0阶段,无法满足企业数字化建设的需求。

随着渠道商的进化,服务范围也越来越广。在渠道商2.0阶段,渠道商主要满足厂商的产品销售需求以及客户的服务需求,而从渠道商3.0阶段开始,新渠道商具有了自己开发产品的能力,并且增加了解决方案的服务能力。到了渠道商4.0阶段,新渠道商自己开发产品的能力得到进一步的加强,不仅可以提供完整的解决方案,还能满足用户的多样化、个性化、碎片化场景的定制需求。

在区域生态伙伴时代的背景下,海比研究院分析了当下渠道商的经营情况和客户的发展情况,给渠道商提供一个全景式展示行业市场现状的途径,希望渠道商认清当下发展面临的问题,以加快向新渠道转型的速度,提高自身的竞争力,以便于更好的为厂商和用户提供服务。

01

渠道商画像

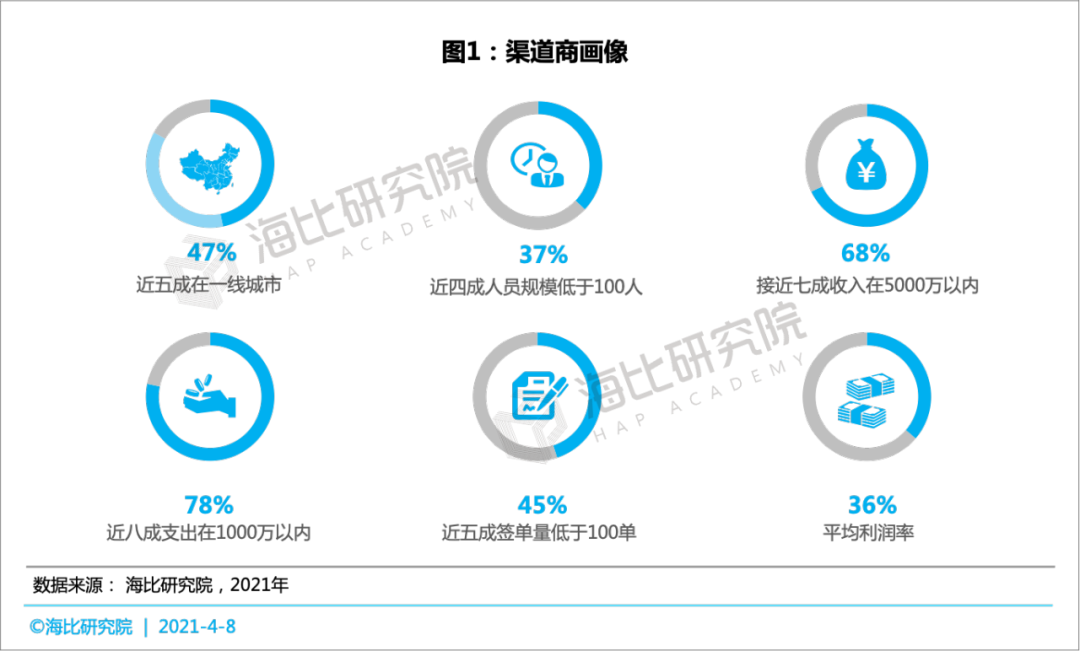

近半渠道商在一线城市,人员规模较小,平均利润率较低

海比研究院调研发现,47%的渠道商注重于一线城市的开发,近四成渠道商人员规模低于100人。而渠道商经营状况显示,接近七成渠道商收入低于5000万,且支出在1000万以内的渠道商占比为78%,近五成渠道商签单量低于100单,渠道商平均利润率为36%。

02

渠道商经营情况分析

渠道商整体收入及支出规模较小,签单能力有待提高

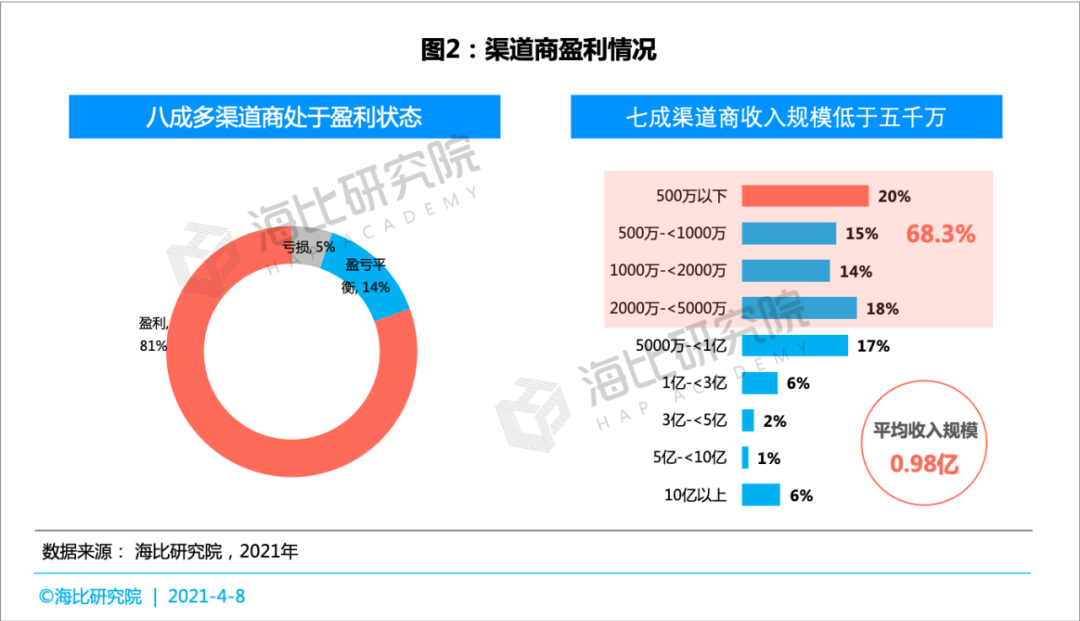

渠道商盈利情况:八成渠道商处于盈利状态,但渠道商整体的收入规模较小,七成低于五千万。

从渠道商盈亏平衡情况来看,2020年渠道商中有81%是处于盈利状态,另有14%是处于盈亏平衡状态,只有5%是处于亏损状态,说明渠道商的整体盈利状态较好。

从渠道商收入分布区间来看,500万以下收入的渠道商最多,占比达20%。其次是收入规模在2000万-5000万的渠道商,占比为18%。总体来看,有49.8%的渠道商收入低于两千万,68.3%的渠道商收入规模低于五千万。渠道商整体收入规模较小。然而,仍有6%的渠道商收入规模超过10亿元,渠道商收入差异较大,平均收入规模为0.98亿元。

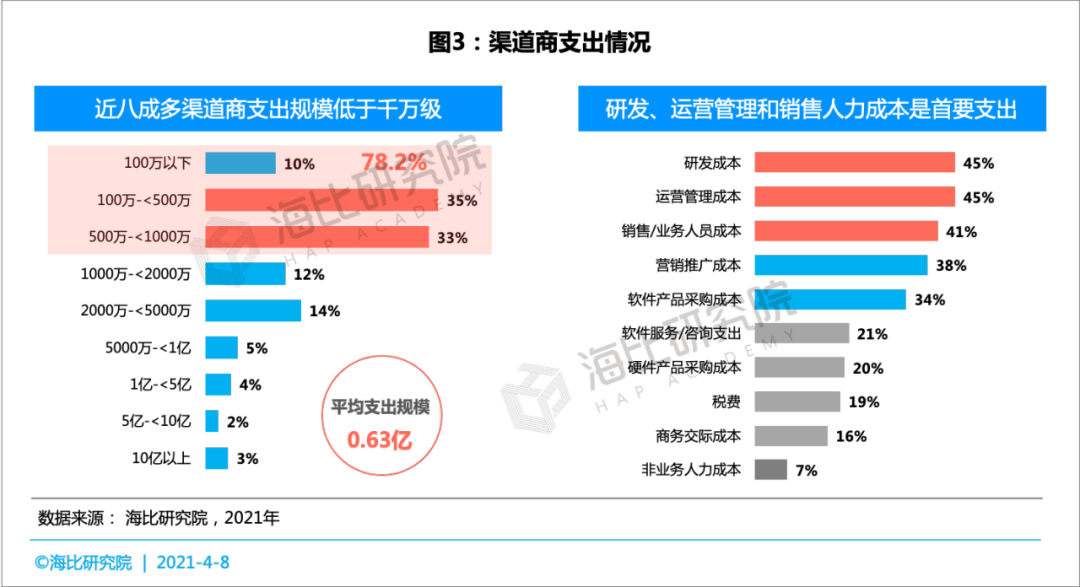

渠道商支出情况分析:近八成渠道商支出低于千万,研发、运营管理和销售人力成本是主要支出方向。

2020年渠道商支出规模分布最高的区间是100万-500之间,占比35%,其次是支出规模在500万-1000万之间的渠道商,占比为33%。总体来看,支出规模低于1000万的渠道商占比为78.2%。而支出规模超过1亿的渠道商占比仅为14%,平均支出规模为0.63亿,可见渠道商整体的支出规模水平较低。

从渠道商主要成本支出方向来看,研发成本、运营管理成本和销售/业务人员成本是主要支出内容,其次在营销推广和软件产品采购方面也较多,占比分别为38%和34%。而软件服务/咨询支出、硬件产品采购成本、税费、商务交际成本和非业务人力成本也是渠道商支出的重要组成部分。

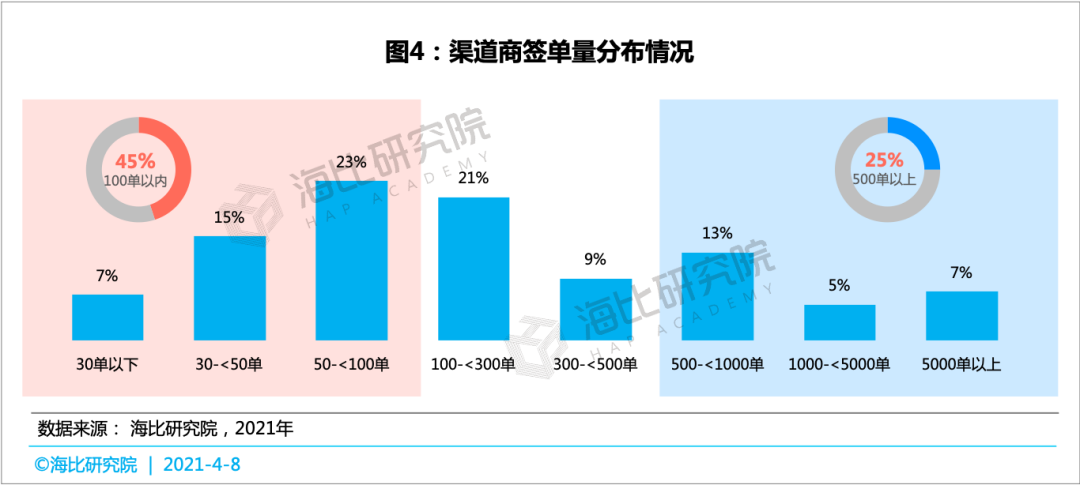

渠道商签单量分析:近半渠道商的签单量在100单以内,可见签单能力还有待提高

从2020年渠道商签单量区间分布来看,渠道商签单量区间在50-100单的占比最高,为23%,其次签单量区间为100-300单的渠道商,占比21%。值得注意的是有7%的渠道商签单量超过5000单,此类订单大多是服务于中小微企业的订单,也侧面说明中小微企业的数字化需求有显著提升。

另外,有45%的渠道商签单量低于100单,签单数量超过500的渠道商有25%,超过1000单的占比为12%,可见渠道商签单量还有较大的提升空间。

03

渠道商客户来源

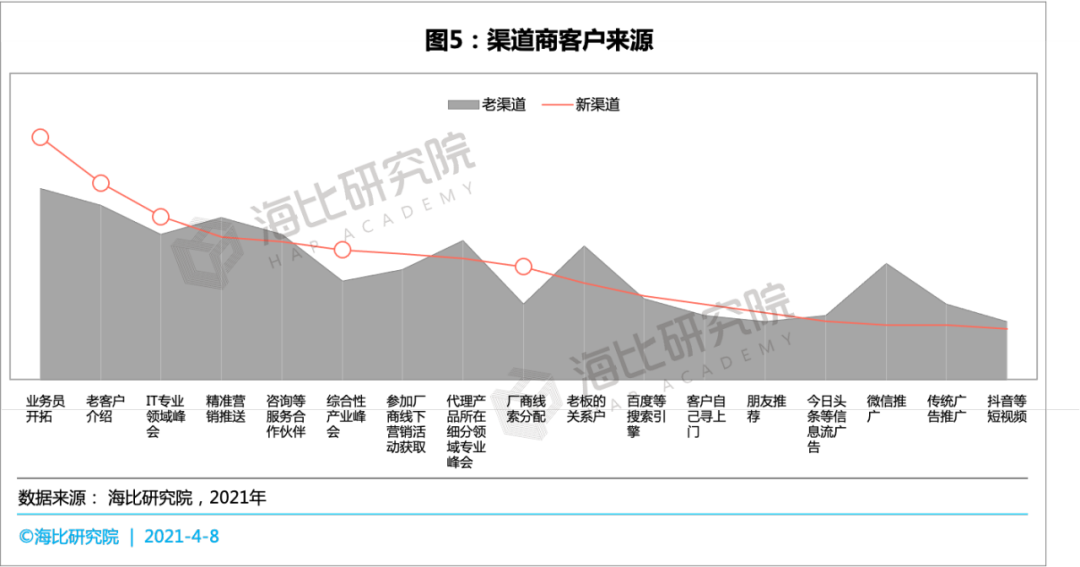

业务员开拓和老客户推荐是渠道商的重要客户来源,新渠道更善于利用行业峰会

根据海比研究院调研显示,渠道商客户来源主要分布在业务员开拓、老客户介绍、IT专业领域峰会、精准营销推送和咨询等服务合作伙伴等方向,其次,综合性产业峰会、参加厂商线下营销活动获取以及代理产品所在细分领域专业峰会、厂商线索分配、老板的关系户等也是渠道商的重要客户来源。

新老渠道客户来源存在显著差异。新渠道更擅长通过业务员开拓、老客户介绍、IT专业领域峰会、综合产业峰会、厂商线索分配等方式获取客户资源。老渠道则擅长在精准营销推送、代理产品所在细分领域峰会、老板的关系、微信推广等方面。

由此可见,新渠道更依赖业务员、客户推荐、厂商推荐,而在营销推广渠道方面获客较少,说明新渠道在客户定位方面尚不清晰,还无法通过精准营销方式触达目标客户。

04

渠道商客户数量与类型

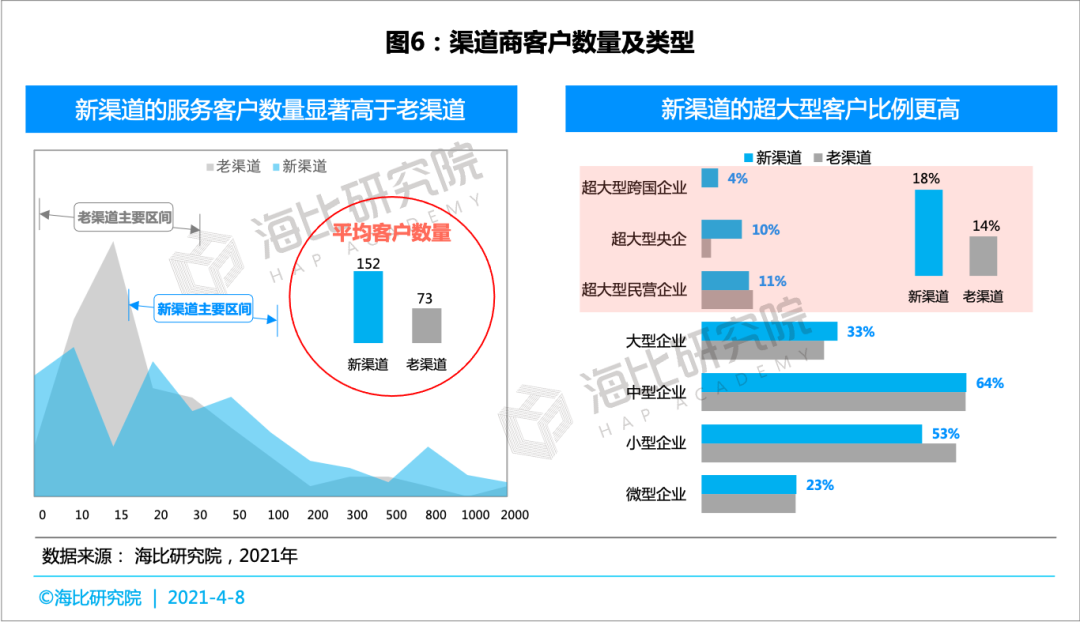

新渠道商服务客户数量显著高于老渠道商,且更易受超大型企业客户的青睐

从2020年渠道商客户数量分布来看,老渠道客户数量主要分布在10-30家,新渠道则主要分布在20-100家区间。从平均客户数量来看,新渠道平均服务客户数量152家,老渠道则有73家。

从新老渠道商客户类型分布来看,新渠道客户主体是大中型企业,其中大型企业占比达33%,而老渠道客户主体则是中小型企业。从超大型企业客户来看,新渠道服务超大型跨国企业的占比为4%,服务超大型央企的占比为10%,而老渠道商对于这部分企业的吸引力是不足的。整体来说,新渠道服务超大型企业的比例为18%,高于老渠道的14%,这也说明新渠道更能满足超大型企业对多样化场景、先进技术等方面的需求。

05

渠道商客户结构

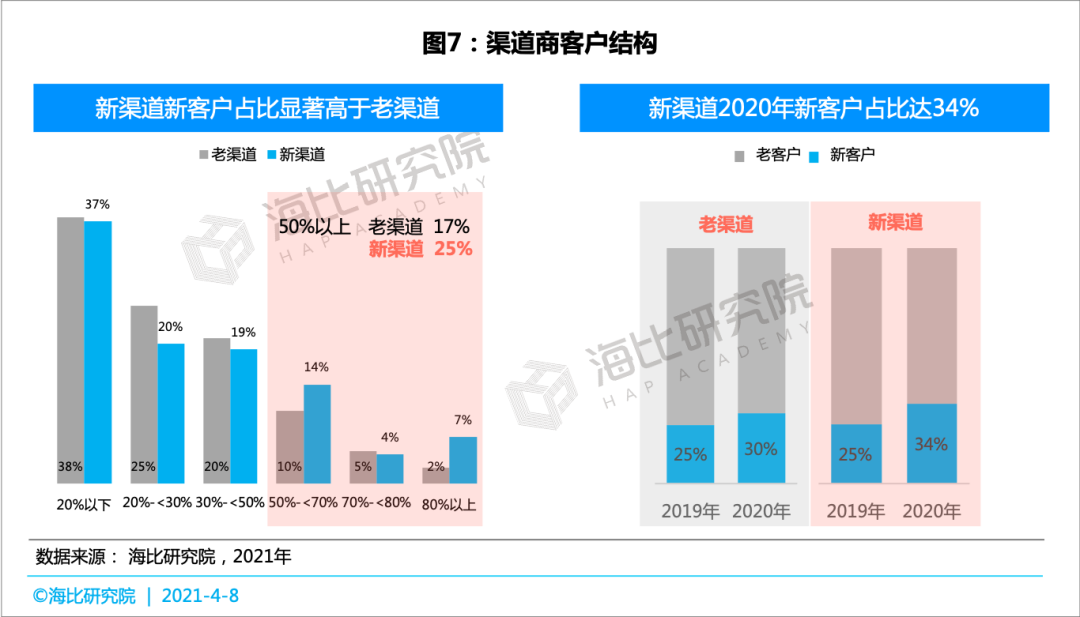

新渠道的新客户占比显著高于老渠道,说明新渠道更容易吸引新客户的关注

从2020年新老渠道的客户结构来看,新老渠道商有近四成新客户占比在20%以下。在新客户占比超过50%的渠道商中,老渠道商的新客户占比逐渐减少,而有14%的新渠道商的新客户占比在50%-70%之间,有7%的新渠道商的新客户占比超过80%。整体来说,有17%老渠道的新客户占比超过50%,新渠道则有25%的新客户占比超50%。可见,新渠道更适合开发新客户,更能满足新客户的多样化需求。

而从近两年渠道商新老客户的结构分布中,可以看出新老渠道商2019年新客户占比均为25%,但到2020年,新渠道的新客户占比提高到34%,而老渠道则仅有30%。也说明新渠道更容易吸引新客户的关注。

06

渠道商老客户分析

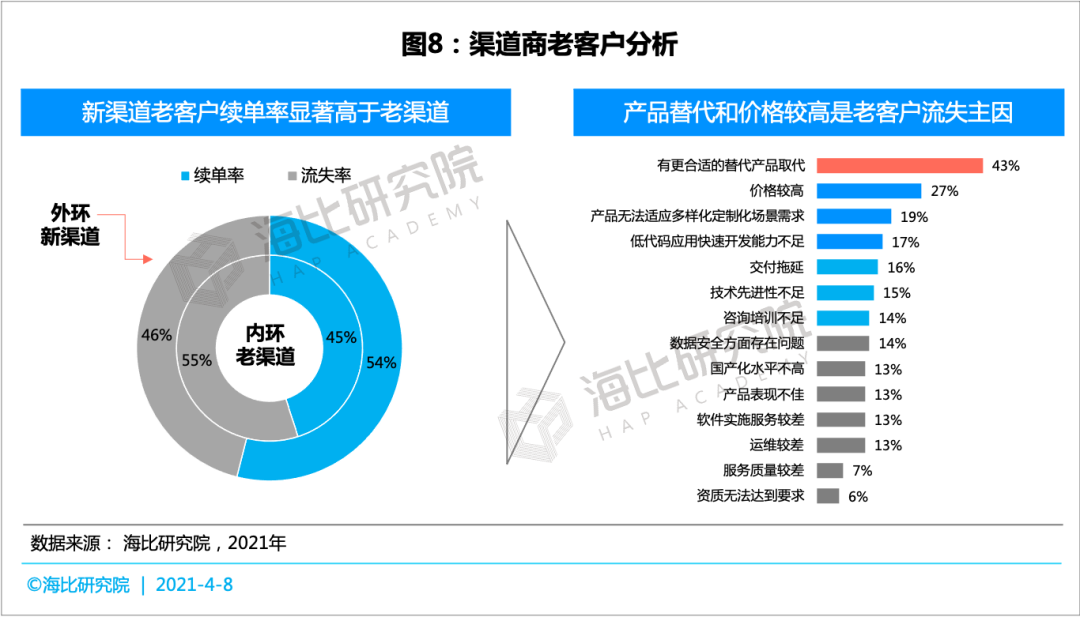

老渠道客户流失率更高,主因在于出现新产品替代,而老渠道无法满足新需求

2020年新渠道的老客户平均续单率54%,而老渠道则只有45%,这说明新渠道中客户复购的能力更强,产品更具有客户黏性,而老渠道则更容易导致老客户的流失。

海比研究院调查显示,老客户流失的主要原因是软件产品更新迭代快,市场上出现更合适的替代产品,占比约为43%。其次是产品的价格较高、产品无法满足多样化定制场景需求、低代码应用快速开发能力不足、交付拖延、技术先进性不高等原因也是造成老客户流失的重要原因。

07

新渠道产品偏好

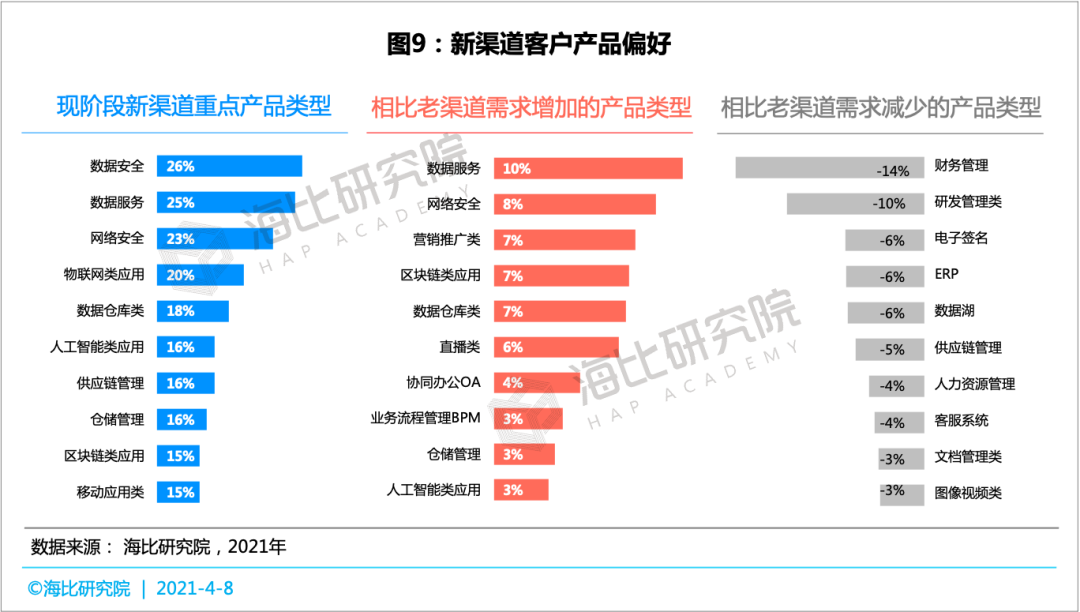

数据、安全、区块链、人工智能等新产品需求增长显著,部分传统产品需求减少

从新渠道的客户偏好来看,数据安全类、数据服务类、网络安全和物联网类是当下新渠道重点的产品类型,其次是数据仓库类、人工智能类、供应链类、仓储管理、区块链和移动应用类也是当下新渠道客户主要需求的产品。

相比老渠道而言,新渠道在数据服务、网络安全、营销推广、区块链、数据仓库、直播类、OA、BPM、仓储管理及人工智能类应用等方面的需求增长较多,而对财务管理、研发管理、电子签名、ERP、数据湖、供应链管理、人力资源管理、客服系统、文档管理类、图像视频类等传统软件产品类型需求有所减少,也说明了新渠道客户更注重于先进技术在新产品中的应用。

08

新渠道重点地域策略

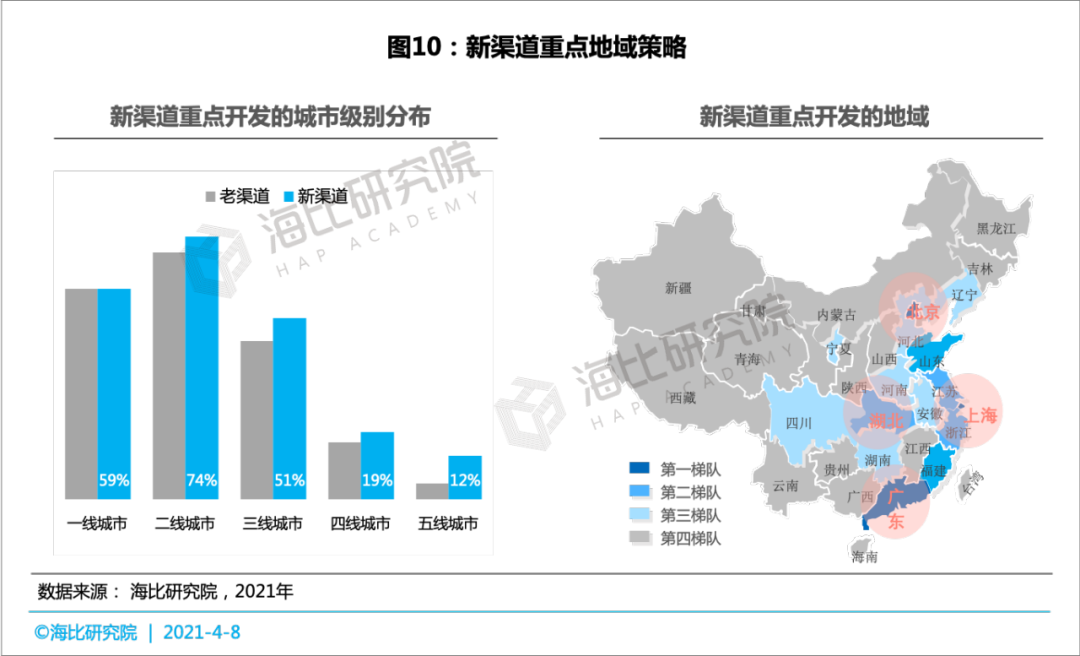

新渠道更注重下沉市场的需求开发,全国布局呈现四大中心商圈——北上广鄂

从城市分布来看,新老渠道均重视一二线城市的开发,但相比老渠道而言,新渠道更注重于下沉市场的需求开发,新渠道二线城市市场开发占比高达74%,三线城市市场开发占比51%,二三线市场占比均高于老渠道。

从地域分布来看,新渠道重点开发地域以东部沿海省份为主,中部地区为辅,西部地区布局较少。从整体地域的布局策略来看,新渠道呈现出四大中心商圈,分别是北京、上海、广东和湖北。新渠道的第四个商圈由传统的四川向现在的湖北转移,说明在企业数字化转型过程中,以湖北为中心的中部地区数字化水平进步较快,企业需求较为旺盛,因此渠道商应该关注该区域。

09

总结及建议

在区域生态伙伴时代,渠道商需要加快转型升级为新渠道,以满足客户对于新产品的需求,同时渠道商转型后也可以吸引更多新客户,减少老客户流失,增加市场占有率。当前渠道商的收入支出水平存在明显差异,并且目前企业的数字化意识普遍提高,渠道商需要抓住机遇,提升业务签单能力,提高自身市场竞争力,从而提高收入规模,同时也更符合当前区域生态伙伴时代的市场需求。

免责声明: 该文观点仅代表作者本人,Soft6软件网系信息发布平台,Soft6软件网仅提供信息存储空间服务。 未经允许不得转载,授权事宜请联系:support@soft6.com 如对本稿件有异议或投诉,请查看《版权保护投诉指引》

您可能还喜欢这些资讯